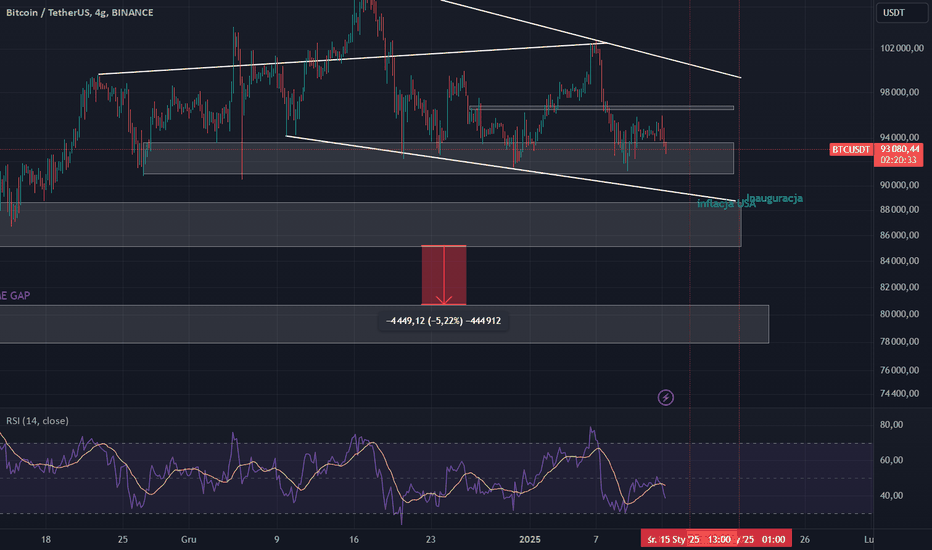

ostatnia fala spadku przez wzrostamiBitcoin dla wielu traderów stworzył formację głowy z ramionami, co wskazuje faktycznie na wyklepanie kolejnego dołka korekty.

Jak nie patrzeć to wsparcie na poziomie ~ 91500 usd w boxie mieliśmy testowane 6 razy i za każdym razem niechętnie odbijaliśmy się, to ostatecznie nadejdzie przebicie tego poziomu przy obecnie słabej chęci inwestorów do podbicia ceny bądź tworząc cyklicznie scenariusz pod inaugrację Trumpa, gdzie zawsze były spadki przed tym wydarzeniem.

Oczekując spadku ceny bitcoina powinniśmy się spodziewać małego spadku ceny do okolic 89k usd bądź większego jeśli by dane z usa na temat odczytu inflacji bazowej byłyby negatywne do poziomu następnego boxa w okolicach 87k usd.

Po uklepaniu któregoś z dołków spodziewałbym się odbicia i wzrostów przy inauguracji gdzie moglibyśmy rozpocząć rajd (Gdyby trump zrezygnował z aktualnych planów dot. kryptowalut moglibyśmy choćby obecną stagnacje.)

Jeśli byłby większy spadek dojdzie aktualizacja pomysłu.

Analizy Trendu

PlayWay, kolejny raz na oporze, który wyznacza kierunek.Cześć,

W ostatnim czasie pojawiło się trochę wspisów na X związanych ze spółką, więc postanowiłem ją przeanalizować. Ostatnio pisałem o niej pod koniec maja gdzie dotarcie do poziomów czerwonej strefy miało spowodować reakcję niedźwiedzi. Co prawda nie spodziewałem się początkowo zejścia kolejny raz do bazy, natomiast z poprzedniej analizy możecie pamiętać, że miałem wyznaczony środkowy boks, który wskazywał kto może mieć przewagę.

Wykres D1 (poprzednia analiza):

Kurs po dotarciu kolejny raz w okolicę 260 zł utrzymał wsparcie i zaczął w tym miejscu konsolidować pomiędzy 260-290 zł. Potencjalnie jeśli doszłoby do wybicia z tego Boksa, to moglibyśmy liczyć na zasięg w okolicę naszej czerwonej strefy podaży.

Wykres D1 (wybicie z konsolidacji):

Pytanie na ile tylko bykom starczy sił, ponieważ RSI mimo, że jest jeszcze w neutralnym poziomie to powoli zbliża się do wykupienia (obecnie 68 pkt), natomiast RSX już weszło w tą strefę. Z pozytywnych aspektów oprócz trendu wzrostowego na wspomnianych oscylatorach to MACD wreszcie przebił poziom 0 i miejmy nadzieje utrzyma się trochę dłużej niż ostatnio.

Wykres D1 (oscylatory):

Nakładając zniesienie Fibonacciego obecnie kurs walczy pomiędzy 38,2, a 50%. Kolejnym poziomem który jest zbliżony do strefy Boksa jest poziom 61,8%, przebicie tych poziomów otworzy nam ponownie drogę do czerwonej strefy.

Wykres D1 (zniesienie Fibonacciego):

Warto zwrócić uwagę na profil wolumenu, który po pierwsze mocno się zmienił, po drugie zmienił się na pozytyw. W poprzedniej analizie roczny profil wolumenu występował na poziomie 412 zł co przy poziomach poniżej 300 zł było mocno negatywne. Natomiast prawy wykres profilu wolumenu pokazuje nam, że największy wolumen i wymiana nastała w okolicy 276 zł co oznacza, że w ostatnim czasie trwała akumulacja w tej strefie, ale także że z poziomu czysto psychologicznego kurs jest powyżej czarnej kreski co nie będzie przeszkadzało we wzrostach.

Wykres D1 (profil wolumenu):

Analizując jeszcze interwał tygodniowy to długoterminowy trend nadal nie został złamany i dopiero przebicie strefy czerwonej pozwoli przychylnie patrzeć na długoterminowe wzrosty, natomiast ostatnim szczytem jest poziom 440 zł i tam byki będą miały duży problem jeśli dojdą.

Wykres W1 (trend spadkowy):

Podsumowując, jeżeli w średnim terminie przebijemy błękitny boks, to mamy szanse dotrzeć kolejny raz do testowania strefy podaży. RSI powoli zaczynają być wykupione i bykom może zabraknąć paliwa, aby za jednym razem przebić te dwie strefy, dlatego może być próba jak w ostatnim czasie przetestowania powrotem błękitnego Boksa. Jeżeli kurs utrzyma się będzie to bardzo pozytywnym sygnałem. Pierwszym celem dla byka jest wyjście powyżej 347,5 zł, natomiast drugim poziom 442 zł. Negatywnym scenariuszem może być brak siły wybicia błękitnego boksu, a następnie przebicie w dół poziomu 286 zł, ktore obecnie stanowi wsparcie.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Shell: Inwestycja w stabilne dywidendyShell plc to brytyjski międzynarodowy koncern naftowy i gazowy z siedzibą w Londynie. Jest notowany na giełdach w Londynie (London Stock Exchange), Amsterdamie (Euronext Amsterdam) oraz w Nowym Jorku (New York Stock Exchange).

W trzecim kwartale 2024 roku Shell odnotował skorygowany zysk w wysokości 6 miliardów dolarów, przewyższając prognozy analityków, którzy spodziewali się 5,4 miliarda dolarów.

Pomimo spadku o 3% w porównaniu z analogicznym okresem poprzedniego roku, wynik ten został osiągnięty dzięki silnym wynikom w segmencie gazowym. Dodatkowo, Shell ogłosił program skupu akcji o wartości 3,5 miliarda dolarów, kontynuując zwroty dla akcjonariuszy.

W styczniu 2025 roku Shell poinformował o przewidywanym spadku produkcji w segmencie gazu zintegrowanego w czwartym kwartale. Oczekiwano, że produkcja wyniesie od 880 000 do 920 000 baryłek ekwiwalentu ropy naftowej dziennie, w porównaniu do 941 000 w poprzednim kwartale.

Ta spółka charakteryzuje się przede wszystkim dla inwestorów stabilną dywidendą wypłacaną co kwartał.

W pomyśle skupiam się na wykresie z Euronext gdzie spółka jest notowana w €.

Patrząc na wykres w Interwał tygodniowym to kurs od 2010 roku porusza się w szerokiej konsolidacji z okresowymi wybiciami w dół.

Wykres 1. Interwał tygodniowy

Od dołu mamy wsparcie w okolicach 24,5€, a od góry 32,7€ i ten poziom ostatnio był wybity, jednak kurs dość szybko wrócił pod wspomniany opór.

Pozostając na wykresie tygodniowym i dodając średnie EMA26/50/144/200 to kurs właśnie wyszedł ponad EMA50 przy 31€ i mamy tutaj wsparcie. Na wykresie widać, też że MACD właśnie wygenerował sygnał kupna co na tygodniowym może dać sygnał na dłuższy trend wzrostowy.

Wykres 2. Interwał tygodniowy

Przechodząc na wykres dzienny i dodając zniesienia Fibonacciego widać, że wskaźnik RSX jest w fazie wyprzedania, ale nadal ma potencjał do wzrostów, podobnie jak RSI. Dlatego możliwe, że kurs w najbliższy czasie ruszy w kierunku 34,7€ czyli szczytu z kwietnia 2024 gdzie się na jakiś czas zatrzyma.

Wykres 3. Interwał dzienny

Wsparcie: 31,15/30,3/28,9€

Opór: 32,5/33,5/34,75€

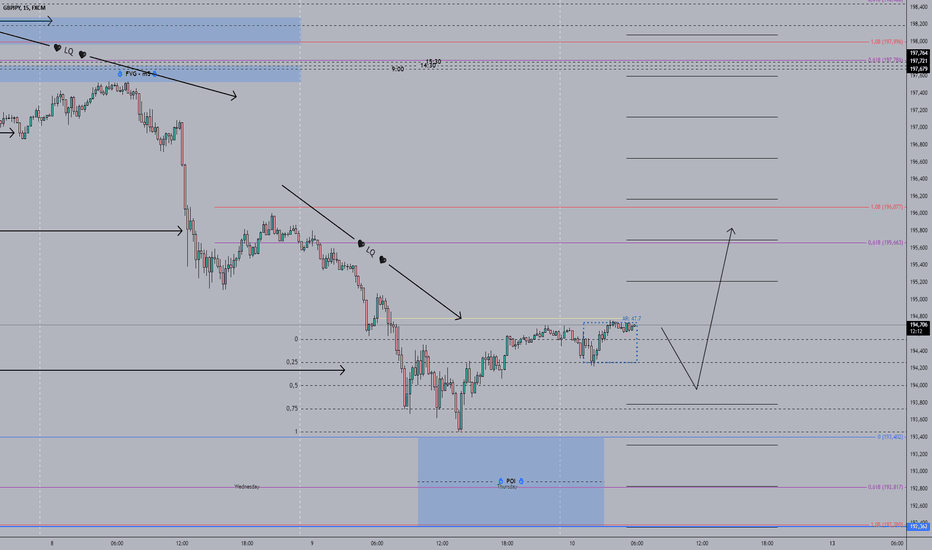

Dlaczego Deutsche Bank sprzedaje funta? Dlaczego Deutsche Bank sprzedaje funta?

Wiceprezes stratega Deutsche Bank FX, Shreyas Gopal, przesunął się na niedźwiedzie stanowisko wobec funta brytyjskiego.

Funt spadł w zeszłym tygodniu o prawie 2% w stosunku do silnego dolara amerykańskiego, osiągając najniższy od 14 miesięcy poziom 1,2200 USD. W przeciwieństwie do spadku w listopadzie 2024 r., po budżecie Wielkiej Brytanii, Gopal nie postrzega tego spadku jako możliwości zakupu. "Opowiadamy się za sprzedażą GBP w stosunku do koszyka głównych walut" - stwierdził Gopal, podkreślając euro, dolara, franka szwajcarskiego i jena japońskiego.

Gopal ostrzega, że funt może spotkać się z dalszym spadkiem, szczególnie jeśli Bank Anglii obniży stopy w lutym-scenariusz obecnie wyceniany z prawdopodobieństwem 65%.

Podczas gdy niektórzy uczestnicy rynku mogą postrzegać GBP/USD jako wyprzedane, utrzymująca się presja sprzedaży może wykazywać niewiele oznak cofania. Kluczowymi celami spadkowymi mogą być najniższy poziom 1,2000 w 2023 r.i najniższy poziom 1,0382 w 2022 r.

Panika na rynku BTC — Najlepszy czas dla hodlerówObecnie znajdujemy się mniej więcej na tym poziomie, a to, co dzieje się na rynku, naprawdę robi wrażenie. Szczególnie fala paniki i strachu w społecznościach kryptowalutowych. Dziś spędziłem godzinę, czytając czaty, i wszędzie to samo: łzy, chaos i niepewność.

💬 Dlaczego to dobre?

Dla doświadczonych hodlerów panika to okazja. To czas, kiedy słabi gracze (papierowe ręce) opuszczają rynek, a ci, którzy naprawdę chcą zarobić, zostają na kolejną dużą falę wzrostu.

📉 Co byłoby idealne?

Byłoby świetnie, gdyby BTC spadł poniżej 80 000 $, aby wyeliminować graczy marżowych i zmaksymalizować strach. Po tym cena może szybko i gwałtownie wzrosnąć, ale już z tymi, którzy są gotowi na prawdziwy bull run.

📊 Historia

Spójrz, jak rynek rozpoczął się w 2021 roku. Wygląda to cyklicznie i jest w tym pewna banalność dla tych, którzy analizują długoterminowe fraktale. Ludzie zawsze szukają teorii spiskowych lub grają na krótkich interwałach, ale przez to często nic nie zarabiają w dłuższym okresie. Cel: 170k

🔮 Co dalej?

Nie mogę zagwarantować, że historia się powtórzy dokładnie. Ale jeśli chcesz to sprawdzić, otwórz ten post pod koniec roku.

Akcje z MWIG40 w górę Formacja Cup and Handle to bycza formacja w tradingu, która wskazuje na konsolidację i potencjalne wybicie. 10 najlepszych spółek z indeksu do kupna: CYBERFLKS, XTB, VOXEL, SYNEKTIK, BENEFIT, MABRUK, RAINBOW, DOMDEV, ASSECOPOL, AB, Wybicie oporu na indeksie zapowiada długotrwałe wzrosty. Po wybiciu Stop loss potrzebna jest nowa interpretacja trendu. (wejście, stop loss, i TP zaznaczone na wykresie.)

Każdy trader patrząc na wykres zobaczy coś innego... sens handlu polega na tym że tworzysz pogląd na podstawie swojej analizy, a następnie starasz się go trzymać. (Ten pomysł jak każdy inny który publikuje ma dokładnie 50% szans na sukces lub porażkę)

BTC kontynuacja spadków?Duże interwały czasowe ( miesięczny i tygodniowy) dają sygnały spadkowe rysując formację objęcia bessy i shakeout. Poparzenia analiza BTC przedstawia optymalny zasięg fali 4 który nie został jeszcze osiągnięty. Czy to wystarczające argumenty na kontynuacje spadków? W lokalnych strukturach przyglądałbym się wzrostowi czy posiada charakterystykę korekty bo to może być podpowiedź o dalszych spadkach. Osobiście jestem zwolennikiem zatrzymywania korekt (spadków) a przeciwnikiem pchania korekt. A więc nie zakładam iż będą spadki, uważam że trwa korekta i czekam na jej koniec :D

Złoto to nie koniec spadków?Publikowałem ostatnio analizę złota która przedstawiała założenie iż fala 4 trwa i czekam najgłębszy spadek. Dzisiaj przedstawiam miejsce do spadku na scenariusz iż fala 4 trwa. Naznaczam iż nie stosowne jest pchanie korekt, naszym zadanie jest korekty zatrzymywać. Fala 4 minimalnie zalicza 0.236 fibo i to mamy ale najczęściej jest to poziom 0.382. A więc zakładanie iż korekta będzie głębsza jest bardzo ambitne powodzenia.

Pallad w fazie akumulacjiPallad zbiera się do wzrostów. Pojawiają się pierwsze oznaki zmiany sentymentu na tym instrumencie. Pierwszy poziom oporu został przetestowany. Kolejna próba już niebawem. Przebicie pierwszego oporu wynikającego z 2 ostatnich szczytów lokalnych otworzy drogę do złamania trendu spadkowego i wzrostu ceny w długim okresie.

SORTH (miał być skalp) NASDAQ 10 stycznia 2025 14:00 USA-NY## Parametry wejścia:

1. **Zebrana płynność BSL**: Obserwacja poziomów płynności, które mogą wskazywać na potencjalne punkty zwrotne.

2. **Reakcja - FVG**: Analiza luk wartości (Fair Value Gap) w celu identyfikacji obszarów, gdzie cena może się cofnąć.

3. **Wybicie z trend linii**: Monitorowanie linii trendu, aby znaleźć sygnały do otwarcia pozycji krótkiej.

4. **Obszar z oporem lokalnym**: Zidentyfikowanie stref oporu, które mogą ograniczać wzrosty i sprzyjać spadkom.

5. **Świece objęcia bessy**: Szukanie formacji świecowych, które sugerują odwrócenie trendu na spadkowy.

6. **Cel: Płynność SSL**: Ustalenie poziomu docelowego, gdzie oczekuję realizacji zysków.

S&P 500 - Analiza na dzień 10 stycznia 2025, godzina 10:00 CET1. **Aktualna sytuacja indeksu S&P 500:**

- Indeks znajduje się na lokalnym wsparciu, co sugeruje, że obecny poziom cenowy może być kluczowy dla dalszego kierunku ruchu.

- Wartości wsparcia i oporu: obecnie wsparcie znajduje się w okolicy $5,840, a opory to $5,990 i $6,030.

2. **Analiza techniczna:**

- **Formacja spadkowa:** Na wykresie tygodniowym realizuje się formacja spadkowa, co jest sygnałem do potencjalnych dalszych spadków.

- **Tendencja:** Obserwuję tendencję spadkową, co może prowadzić do realizacji scenariusza sprzedaży (Sell) w przypadku dalszego osłabienia indeksu.

3. **Scenariusze handlowe:**

- **Scenariusz Sell:**

- Celem jest osiągnięcie poziomu $5,840, gdzie pozostaje płynność sprzedających z grudnia PML.

- **Scenariusz Buy:**

- W przypadku pokonania oporu na poziomie $5,990 i utrzymania ceny powyżej tego poziomu, można rozważyć zakup.

- Potencjalne cele wzrostowe to $6,030 oraz dalsza ekspansja do $6,090.

4. **Wpływ dzisiejszych newsów:**

- Dzisiejsze informacje rynkowe mogą wpłynąć na zmienność indeksu. Warto obserwować reakcje rynku na te wiadomości, gdyż mogą one zmienić obecne prognozy.

5. **Podsumowanie:**

- Obecna analiza wskazuje na kontynuację ruchu w dół z potencjalnym celem na $5,840.

- Ważne jest monitorowanie oporu na poziomie $5,990 jako kluczowego punktu dla ewentualnych wzrostów.

**Uwaga:** Niniejsza analiza nie stanowi porady inwestycyjnej i powinna być traktowana jako osobista opinia analityka.

Analiza NASDAQ 100 na dzień 10 stycznia 2025, godzina 11:00 CET### Obecna sytuacja rynkowa

- **Poziom indeksu**: NASDAQ 100 oscyluje wokół poziomu 21 230 pkt, co wskazuje na długotrwałe testowanie tej okolicy.

- **Psychologia inwestorów**: Obecny stan rynku sugeruje, że inwestorzy są niepewni co do przyszłych ruchów ekonomicznych, zwłaszcza w kontekście polityki gospodarczej Donalda Trumpa.

### Scenariusze analizy

#### Scenariusz Sell

1. **Formacja spadkowa**: Na interwale tygodniowym realizuje się formacja spadkowa, co może prowadzić do dalszych spadków.

2. **Przebicie poziomu 21 230 pkt**: Jeśli indeks przebije ten poziom, celem będzie osiągnięcie 21 165 pkt.

3. **Dalsze cele spadkowe**:

- Jeżeli cena zostanie odrzucona, kolejne cele to:

- 20 997 pkt

- 20 020 pkt

#### Scenariusz Buy

1. **Przebicie oporu**: Dopiero po przebiciu oporu na poziomie 21 400 pkt i utrzymaniu tej ceny, można rozważać scenariusz wzrostowy.

2. **Cele wzrostowe**:

- Pierwszy cel: 21 635 pkt

- Ekspansja: 21 765 pkt

### Czynniki zewnętrzne

- **Wiadomości ekonomiczne**: Oczekiwania dotyczące danych ekonomicznych są mieszane, co może wpływać na decyzje inwestycyjne.

- **Polityka USA**: Niepewność związana z polityką USA wobec Ukrainy i komentarzami Trumpa może wpłynąć na sentyment rynkowy.

### Długoterminowe prognozy

- **Wybicie oporu na poziomie 22 084 pkt**: Tylko takie wybicie otworzy drogę do dłuższych wzrostów.

- **Konsolidacja**: W przeciwnym razie rynek może pozostać w szerokiej konsolidacji między poziomami 20 950 pkt a 22 100 pkt.

### Podsumowanie

Analiza wskazuje na istotne poziomy wsparcia i oporu, które będą kluczowe dla dalszych ruchów indeksu NASDAQ 100.

### UWAGA: Należy pamiętać, że to nie jest porada inwestycyjna i decyzje powinny być podejmowane z uwzględnieniem własnej strategii tradingowej oraz analizy ryzyka.

Analiza (GOLD) na dzień 10 stycznia 2025, godz. 11:00## Trend i wsparcie

- **Trend wzrostowy**: Złoto porusza się w trendzie wzrostowym, co potwierdzają analizy techniczne oraz fundamentalne. Ostatnie dane wskazują na silny tendencję wzrostową, a cena złota przebiła strefę oporu na poziomie $2,669, zamieniając ją w wsparcie.

- **Wsparcie**: Obecnie znajdujemy się na poziomie wsparcia, co nie jest idealnym miejscem do handlu przed publikacją ważnych danych gospodarczych z USA.

## Scenariusze handlowe

- **Scenariusz obserwacyjny**: Zalecam czekać i obserwować rozwijającą się sytuację rynkową. Historia pokazuje, że po publikacji ważnych newsów złoto często wystrzeliwuje w jednym kierunku.

### Scenariusz Buy

- **Poziom wejścia**: Po małej korekcie i pojawieniu się świecy sygnałowej, rozważam wejście w pozycję Buy $2,711. Na tym poziomie złoto już było, co budzi obawy o możliwe cofnięcie.

- **Potencjalny wzrost**: Jeśli cena przebije poziomy $2,711 - $2,725, może otworzyć drogę do dalszych wzrostów.

### Scenariusz Sell

- **Sell**: W przypadku negatywnego ruchu po publikacji newsów, rozważam sell do poziomie $2,670. Jeśli ten poziom zostanie przebity, kolejnym celem do sprzedaży będzie $2,640.

## Kluczowe czynniki wpływające na rynek

- **Napięcia geopolityczne**: Rosnące napięcia w polityce międzynarodowej mogą również wspierać ceny złota jako bezpiecznej przystani.

- **Popyt ze strony banków centralnych**: Utrzymujący się popyt ze strony banków centralnych oraz inwestorów instytucjonalnych może wpłynąć na dalszy wzrost cen.

## Podsumowanie

Obecna sytuacja na rynku złota wymaga ostrożności i uważnej analizy. Czekam na dalszy rozwój wydarzeń oraz reakcję rynku na nadchodzące newsy z USA.

### Uwaga Należy pamiętać, że powyższe analizy nie stanowią porady inwestycyjnej.