Gold resonates, continues to be bullish after the pullbackCena złota spot nieznacznie wzrosła we wtorek (15 kwietnia) w sesji azjatyckiej i obecnie wynosi około 3220 dolarów za uncję. To niewielka różnica w stosunku do najwyższego poziomu wszech czasów wynoszącego 3245,42 dolarów, osiągniętego w poniedziałek. Oznacza to ogólną stałą tendencję wzrostową.

Analiza fundamentalna:

Rynek złota znajduje się obecnie w rzadkim stanie rezonansu między czynnikami technicznymi i fundamentalnymi. Ryzyko wojny handlowej, niepewność polityczna i oczekiwania inflacyjne łącznie doprowadziły do wzrostu cen złota, tworząc „złoty trójkąt” wzrostu cen złota. Po pierwsze, polityka taryfowa Trumpa nie przyniosła jeszcze pełnego efektu, a globalna niepewność gospodarcza wciąż istnieje; po drugie, ścieżka polityki Rezerwy Federalnej jest nadal niepewna, co doprowadziło do dalszego wzrostu popytu na bezpieczne złoto. Ceny złota biją rekordy wszech czasów, więc na rynku może pojawić się jeszcze większy potencjał wzrostowy. W związku z tym obecna sytuacja makroekonomiczna silnie wspiera złoto, a zwiększanie zasobów złota może stać się ważną strategią zabezpieczania ryzyka portfela.

Analiza techniczna:

Z technicznego punktu widzenia ceny złota na rynku spot nadal utrzymują silny trend. Od momentu przekroczenia granicy 3000 USD za uncję ceny złota poruszają się w kanale wzrostowym. Pomimo niewielkiej korekty, ogólny trend wzrostowy nie został zakłócony. Obecna cena utrzymuje się na poziomie powyżej 3200 USD za uncję, a ten kluczowy poziom wsparcia stanowi solidną podstawę dla krótkoterminowych trendów cen złota. Jeśli cena złota utrzyma się na poziomie 3200 USD za uncję, byki mogą kontynuować atak na poziom 3250 USD za uncję, a nawet wyższy.

W zeszłym tygodniu złoto zamknęło sesję na znacznie wyższym poziomie, głównie za sprawą niepewności wywołanej wojną celną, a bezpieczne właściwości złota znalazły swoje odzwierciedlenie w tym. Ceny złota wzrosły na otwarciu w poniedziałek, ale szybko odbiły i osiągnęły szczyt z ubiegłego tygodnia. Od tego czasu ceny złota utrzymują się na wysokim poziomie i podlegają wahaniom. W chwili pisania tego tekstu cena złota utrzymywała się na poziomie około 3230 dolarów za uncję.

Strategia operacyjna:

Sądząc po wiadomościach, ogólny trend cen złota jest nadal wzrostowy. Mimo że cena złota podlega wahaniom i utrzymuje się na historycznie wysokim poziomie, istnieją pewne trudności w jego eksploatacji w krótkim okresie. Jeśli w tym czasie będziesz podążał za wzrostem, a nastawienie na ryzyko osłabnie pod wpływem wiadomości, istnieje ryzyko, że zostaniesz uwięziony na wysokim poziomie; wręcz przeciwnie, bezmyślne operacje sprzedaży krótkiej również będą wydawać się zbyt agresywne. W związku z tym zalecaną ostrożną strategią działania jest odczekanie na korektę przed złożeniem długich zleceń.

W krótkoterminowym trendzie linia godzinowa pokazuje, że ceny złota doświadczyły krótkiej korekty po silnym wzroście w ubiegłym tygodniu, ale szybko się odbiły i ponownie wzrosły, co wskazuje, że wzrostowa dynamika rynku pozostaje silna. W związku z tym cena złota znajduje się obecnie w stanie silnej konsolidacji i nie należy spodziewać się, że będzie ulegać znacznym wahaniom w krótkim okresie. W przypadku braku istotnych danych i wiadomości trudno o drastyczne wzrosty lub spadki cen złota.

Sugestie dotyczące krótkotrwałej eksploatacji:

Obecnie cena złota wynosi około 3217 dolarów za uncję. Zaleca się poczekać na korektę w okolice poziomu 3210, aby zająć długie pozycje. Krótkoterminowym celem może być cena 3228 USD/oz. Po przebiciu tego poziomu może nastąpić dalszy test historycznego maksimum w okolicach 3245 USD/oz. Pod względem operacyjnym zaleca się przyjęcie ostrożnej strategii wzrostowej w czasie korekty, aby uniknąć bezmyślnego dążenia do zysków lub nadmiernej sprzedaży krótkiej.

Streszczać:

Na obecny rynek złota wpływa wiele czynników, a biorąc pod uwagę wsparcie czynników technicznych i fundamentalnych, można się spodziewać dalszego wzrostu cen złota. W krótkim okresie cena złota pozostanie zmienna, dlatego zalecamy kupowanie złota w okresach spadków i cierpliwe oczekiwanie na odpowiednią okazję do wejścia na rynek. W obecnym niepewnym otoczeniu makroekonomicznym złoto pozostaje ważnym wyborem w przypadku aktywów bezpiecznych, a jego wartość może w przyszłości nadal rosnąć.

Analizy Trendu

Gold rises and repairs, maintaining high levelsWczoraj ogólna cena złota wykazywała wysoki trend oscylacyjny w kształcie pudełka. Po otwarciu na niższym poziomie na początku sesji, kurs odbił się i udało mu się odrobić część strat. Jednakże linia 3245 nadal stanowi silny poziom presji, ograniczający wzrost cen. Mimo że w piątek na wykresie dziennym utworzyła się duża, dodatnia kolumna, cena złota nie zdołała kontynuować poprzedniego trendu wzrostowego. Zamiast tego wahała się szeroko w przedziale od 3195 do 3245, a maksima odbicia stopniowo opadały, pokazując wahanie i zmęczenie rynku.

Analiza techniczna:

Poziom dzienny: Wczorajsze zamknięcie utworzyło mały słupek ujemny, a słupek ujemny zamknął się wewnątrz korpusu dużego słupka dodatniego, tworząc typowy wzór linii ciąży. Ten wzór jest często uznawany za sygnał spadkowy, wskazujący, że na rynku może nastąpić korekta lub odwrócenie trendu. Dlatego też, jeżeli cena złota nie zdoła przebić poziomu presji 3245, w krótkim terminie nadal zaleca się przyjęcie strategii sprzedaży krótkoterminowej.

Poziom 4-godzinny: Na wykresie 4-godzinnym widoczna jest wyraźna linia trendu presji powyżej ceny złota, która nadal wskazuje na pewne odbicie popytu. Poniższa 5-dniowa średnia ruchoma zapewnia wsparcie. Jeżeli cena złota spadnie poniżej 10-dniowej średniej kroczącej, trend wzrostowy może się utrzymać w krótkim okresie, co wskazuje, że byki mają jeszcze potencjał do wzrostu.

Poziom linii godzinowej: Na wykresie liniowym godzinowym cena złota znajduje się w zakresie oscylacji górnej ścieżki pasma Bollingera, a linia 3235 stała się oczywistym punktem nacisku. W połączeniu z 4-godzinnym trendem, linia godzinowa pokazuje również popyt odbicia, więc możesz rozważyć sprzedaż, gdy zbliży się do 3235. Dolny poziom wsparcia znajduje się w okolicach 3200. Jeśli cena cofnie się do tego poziomu, możesz rozważyć złożenie długich zleceń we właściwym czasie.

Strategia operacyjna:

Krótkie zlecenie przy 3240: Jeśli cena złota odbije się do okolic 3240, możesz rozważyć krótką sprzedaż, z celem w przedziale 3220–3200, skupiając się na wsparciu spadkowym.

Długie zlecenia przy linii 3220: Jeśli cena złota spadnie w okolice 3220, możesz rozważyć próbę zajęcia długiej pozycji, z celem na linii 3220. Podczas obsługi należy zwrócić szczególną uwagę na siłę podparcia.

Podsumowując, obecna cena złota znajduje się w fazie ogólnej konsolidacji, a na rynku panuje zacięta konkurencja między bykami i niedźwiedziami. W krótkim okresie zaleca się przyjęcie strategii sprzedaży krótkiej z odbicia, ale należy elastycznie reagować na zmiany na rynku po przebiciu poziomu presji, rozsądnie ustalać stop loss i take profit oraz unikać nadmiernej pogoni za rosnącymi i spadającymi cenami.

Altcoiny znowu będą w ceniePo tym jak większość się wyprzedała z rynku, altcoiny wrócą do trendu wzrostowego po długiej korekcie ABC, która rozpoczęła się od stycznia 2024r.

% of ETH supply in profits wynosi tylko 40% XD

Rynek jest wyprzedany i nikt w związku z niepewnością na rynku, nie chce inwestować. Czas na zakupy ;)

Dino - "500zł" wszystko wyjaśniW dniu dzisiejszym spółka Dino opublikowała swoje wyniki finansowe za 2024 roku. Wyniki okazały się zgodne z szacunkami co zostało dzisiaj dobrze przyjęte przez akcjonariuszy.

Wykres 1 - W

Po wyłamaniu zielonej linii trendu wzrostowego kurs wykonał korektę prawie 40%. Co prawda kurs nie dotarł do fibo 50% ruchu wzrostowego oraz lokalnych dołków i szczytów, ale poziom ten stanowił trampolinę dla posiadaczy długich pozycji. Ponownie jesteśmy zatem w okolicach 500zł.

Kurs znajduje się powyżej wszystkich średnich co jest mocnym argumentem dla byków w celu kontynuowania zwyżki. RSI gotowy by powalczyć o nowe poziomy. MACD z szansą na wygenerowanie sygnału zakupu.

Wykres 2 - D

Schodząc na niższy interwał. Pod koniec stycznia bykom udało się wyjść z kanału spadkowego górą. Ataki z przełomu lutego/marca zakończyły się formacją głowy z ramionami (eukaliptusowy prostokąt). Niedźwiedziom udało się co prawda na chwilę wbić ponownie do kanału spadkowego, ale udana obrona lokalnego szczytu i fibo 38,2% ruchu wzrostowego ostatniej fali daje ponownie szanse spojrzeć w kierunku 500zł.

Kurs znajduje się nad średnimi.

RSI i MACD z sygnałami zakupu.

Reasumując,

Raport finansowy nie rozczarował akcjonariuszy. Byki mają po swojej stronie sporo argumentów by ponownie zaatakować 500zł i tym samym powalczyć o trwałe wybicie tego poziomu. Nagroda jest spora, bo potencjalny zasięg wybicia z konsolidacji to 850zł (ponad 50%).

Niedźwiedzie najlepiej gdyby nie dopuściły do trwałego wybicia 500zł (czyli w cenach zamknięcia) i za następnie za cel wzięły ostatni dołek.

Dopóki cena jest powyżej 422zł przewagę mają byki.

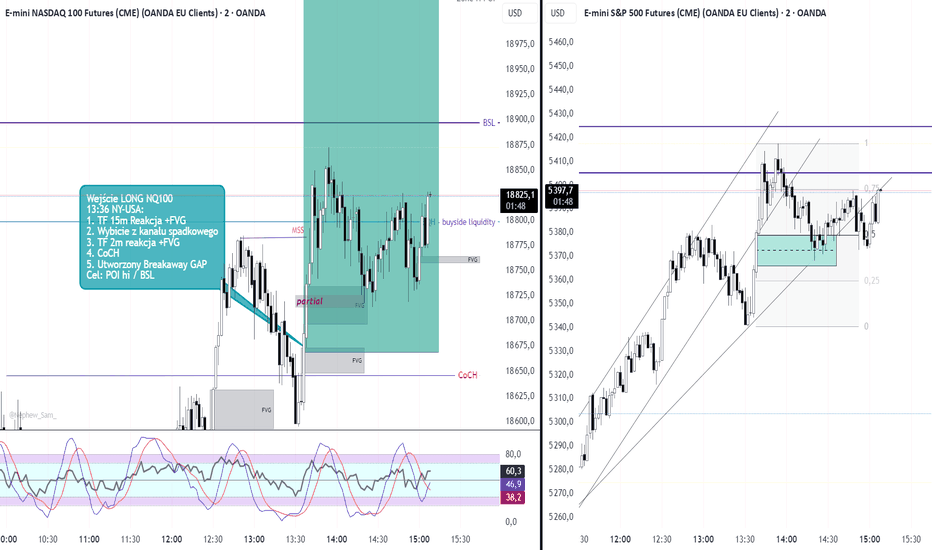

LONG NQ100 14 kwietnia 13:52 NY-USA### 🔹 1. **Zebranie BSL/SSL (Akumulacja)**

- **Lokalizacja wejścia**: Po fazie akumulacji i wybiciu w dół (false move), nastąpiło zebranie sell-side liquidity (SSL), sugerując koniec manipulacji i początek ruchu w górę.

- **Potwierdzenie**: Mocny popytowy impuls i brak kontynuacji spadków – typowy dla schematu akumulacji wg. Smart Money (ICT).

---

### 🔹 2. **Przełamanie lokalnego oporu**

- **Reakcja ceny**: Po akumulacji cena przełamuje lokalny opór z impetem – wskazuje na zmianę struktury (market structure shift) i początek trendu wzrostowego.

- **Znaczenie**: Przełamanie oporu wskazuje na obecność silnego popytu i możliwy początek trendu wyższego rzędu.

---

### 🔹 3. **Breakaway-GAP**

- **Charakterystyka**: Utworzona luka cenowa (gap) na wysokim momentum – brak reakcji podaży w obszarze luki sugeruje silną kontrolę byków.

- **Interpretacja**: GAP działa jako wsparcie i potwierdza siłę wybicia – klasyczny element kontynuacji impulsu po zmianie struktury.

---

### 🔹 4. **Zebranie lokalnych EQH**

- **Działanie ceny**: Cena dociera do lokalnych Equal Highs (EQH) i wybija je, zbierając stop-lossy graczy shortujących z wcześniejszego oporu.

- **Wniosek**: Oczyszczony rynek z podaży, możliwa dalsza kontynuacja wzrostów po re-akumulacji lub retestu.

---

### 🎯 **Target: BSL z 14 kwietnia**

- **Cel nadrzędny**: Likwidacja buy-side liquidity z 14.04.

- **Potwierdzenie**: Zgodne z sekwencją wyższych dołków i szczytów oraz strukturą Smart Money.

📈🟢 Wszystko układa się w klasyczny schemat "Accumulation → Breakout → Continuation" – scenariusz LONG z wysokim prawdopodobieństwem realizacji celu 🎯.

SHORT NQ100 14 kwietnia 11:10 NY-USA### 🔹 1. **Wyjście z kanału wzrostowego**

- **Cena** wybija dołem z wcześniej respektowanego kanału wzrostowego.

- **Struktura** przerywa lokalny trend wzrostowy – zapowiedź zmiany kierunku.

---

### 🔹 2. **Zebranie BSL**

- **Lokalizacja**: Naruszenie lokalnych szczytów.

- **Cel**: Likwidacja płynności po stronie kupujących przed właściwym impulsem spadkowym.

---

### 🔹 3. **Reakcja – FVG 2m**

- **Czas**: Reakcja ceny w niewypełnionej luce wartości godziwej (Fair Value Gap) na interwale M2.

- **Efekt**: Potwierdzenie obecności podaży – cena odrzuca poziom.

---

### 🔹 4. **Breaker**

- **Zachowanie**: Cena testuje poziom Breakera i reaguje impulsem w dół.

- **Potwierdzenie**: Miejsce aktywacji wejścia zgodne z klasyką schematu ICT.

---

### 🎯 **Cel**

- **NDOG z 10–13 kwietnia 2025**

- **SSL z 11 kwietnia 2025**

Gold 4.14 AnalysisPatrząc wstecz na trend z minionego piątku, złoto wykazywało zmienną tendencję wzrostową napędzaną przez trzy kolejne duże linie dodatnie. Pod wpływem eskalacji wojny taryfowej, byczy impet pozostaje silny, a odbicia wsparcia występują za każdym razem, gdy rynki europejskie i amerykańskie spadają do około 3210. Pod koniec handlu złoto spadło do około 3220, co wskazuje, że rynek prawdopodobnie doświadczy dużych wahań w krótkim okresie. Zakres wahań od ubiegłej środy do piątku wyniósł blisko 300 punktów. Cena złota w tym roku wielokrotnie osiągała nowe historyczne maksima, co jest zgodne z charakterystyką rynku byka i czemu sprzyjają globalny kryzys gospodarczy oraz rosnący popyt wynikający z niechęci do podejmowania ryzyka. Oczekiwania obniżki stóp procentowych przez Rezerwę Federalną również wsparły ceny złota.

Sądząc po obecnej sytuacji rynkowej, tygodniowa linia zamknęła się dużą linią dodatnią, a byki nadal będą dominować w krótkim terminie, jednak gwałtowny wzrost jest mało prawdopodobny, a rynek może przejść pewne naprawy techniczne. Wykres dzienny pokazuje trzy kolejne dni na plusie, ale cena otworzyła się nisko i spadła rano, a nadal była tłumiona przez wspomniany poziom tłumienia. Obecny poziom wsparcia nadal oscyluje w okolicach 3210. Jeżeli punkt ten zostanie przełamany, mogą stopniowo formować się pozycje krótkie, a nastroje na rynku ulegną zmianie. Dlatego dzisiejsza strategia opiera się głównie na dużych wysokościach, na szczególną uwagę zasługują dwa poziomy tłumienia: 3237 i 3245.

Sądząc po wykresie trendu, najwyższy punkt odbicia z piątkowych notowań przesunął się w dół, co wskazuje, że ceny mogą nadal dostosowywać się w krótkim okresie i że naprawa techniczna jest nieunikniona, jednak nie nastąpi to szybko. Jeśli zatem w tym tygodniu nastroje rynkowe ulegną spowolnieniu i powróci wsparcie techniczne, ceny złota mogą ulec większej korekcie. Ogólnie rzecz biorąc, 3237 i 3245 nadal stanowią kluczowe punkty sprzedaży krótkiej. Jeżeli cena przebije poziom 3250, może to spowodować większą presję spadkową.

Jeśli chodzi o srebro, znajduje się ono wciąż w fazie stabilizacji dużego cyklu. W krótkim okresie może nastąpić korekta, jednak ogólna tendencja nadal jest spadkowa. Oczekuje się, że rynek srebra będzie w tym tygodniu narażony na większe ryzyko korekty, ale nie wiadomo, kiedy nastąpi spadek.

Strategia operacyjna złota:

Sesja azjatycka rozpoczęła się na niskim poziomie i kontynuowała spadki. Można szukać okazji do zajęcia pozycji długich przy poziomie wsparcia w pobliżu 3210, mając na celu zniwelowanie luki.

Wczesny zakres handlowy: 3215-20 można wykorzystać jako zakres kupna, a w długie pozycje można odpowiednio interweniować.

Zwróć uwagę na dwa poziomy tłumienia 3237 i 3245 po stronie wzrostowej i zajmij pozycje krótkie. Gdy odbicie jest silne, można z czasem zająć pozycje krótkie.

Jeżeli cena osiągnie poziom około 3250, można rozważyć długoterminowe zlecenia krótkoterminowe, z celem na poziomie 50-80 punktów i stop lossem na poziomie 3263.

W krótkim okresie rynek złota jest bardziej zmienny, dlatego musisz elastycznie dostosowywać swoją strategię działania, zwracając uwagę na naprawę strony technicznej i zachowanie ważnych poziomów wsparcia i tłumienia.

Gold is consolidating at a high level and gaining momentumW zeszłym tygodniu rynek złota doświadczył gwałtownego wzrostu. W ciągu tygodnia cena wzrosła o 290 dolarów, osiągając rekordową wartość 3245 dolarów. Ta skrajna sytuacja na rynku była spowodowana głównie trzema czynnikami: załamaniem się i spadkową tendencją indeksu dolara amerykańskiego (tygodniowy spadek o 2,3%), ciągłym wzrostem premii za ryzyko geopolityczne oraz silnymi oczekiwaniami rynku na zmianę polityki Rezerwy Federalnej. Aktualna strona techniczna wykazuje typowe cechy przyspieszenia wzrostowego. Na wykresie tygodniowym widoczna jest duża, rzeczywiście dodatnia linia, natomiast na wykresie dziennym widoczny jest silny, trzydniowy wzorzec dodatni. Jak dotąd nie pojawił się żaden sygnał odwrócenia trendu.

Analiza techniczna

System wsparcia:

Krótkoterminowe wsparcie: 3200 (10-dniowa średnia ruchoma + bariera psychologiczna)

Wsparcie średnioterminowe: 3180-3150 (strefa konwersji trendu)

Długoterminowa obrona: 3080 (bycza linia życia)

System oporu:

Ostatni szczyt: 3245

Cel teoretyczny: 3291 (pozycja rozszerzenia kanału)

Próg psychologiczny: 3300

Weryfikacja wskaźnika:

Tygodniowa czerwona kolumna MACD nadal rośnie

Dzienny RSI (14) utrzymuje się powyżej strefy wykupienia 70

4-godzinny system średniej ruchomej pokazuje standardowy układ byczy (5>10>20>60)

Charakterystyka morfologiczna:

Na wykresie tygodniowym tworzy się byczy wzór „filaru podtrzymującego niebo”

Dzienna linia zamknęła się na plusie przez 11 kolejnych dni handlowych

Wykres 4-godzinny pokazuje byczą strukturę „wyższych szczytów, wyższych dołków”

Profesjonalne strategie handlowe

Strategia podążania za trendem:

Idealny zasięg długodystansowy: 3200-3180

Ustawienie stop loss: poniżej 3175 (przełamanie strukturalne)

Poziom docelowy:

3245 (poprzedni wysoki test)

3291 (kanał docelowy)

3300 (próg psychologiczny)

Zarządzanie pozycją: zastosuj strategię piramidy zwiększającej pozycję o 3-5%

Strategie handlowe Breakout:

Kupuj po skutecznym przebiciu 3245 (pozycja 2%)

Ustawienie stop loss: poniżej 3230

Cel: obszar 3291-3300

Kluczowe punkty kontroli ryzyka

Dostosuj monitorowanie sygnału:

Jednodniowa linia ujemna ciało > 2%

Zamknięcie poniżej 5-dniowej średniej kroczącej przez dwa kolejne dni

4-godzinny MACD pokazuje górną dywergencję

Zasady zarządzania stanowiskami:

Całkowite narażenie na ryzyko < 5%

3% za pierwszą pozycję, 2% za dodatkową pozycję, jeśli pozycja przebije się

Użyj trailing stopa, aby chronić zyski

Temat tygodnia

Wydarzenia o charakterze ryzyka makroekonomicznego:

Przemówienie urzędników Rezerwy Federalnej (5 czerwca)

Decyzja EBC w sprawie stóp procentowych (6 czerwca)

Dane pozarolnicze USA (7 czerwca)

Węzeł technologiczny:

3200 obrona punktu kontrolnego

Potwierdzono przebicie poprzedniego maksimum 3245

3291 test docelowy kanału

Sugestia dotycząca działań: Obecny wskaźnik zmienności (VIX) pozostaje wysoki. Zaleca się korzystanie ze zleceń limitowanych przy wejściu na rynek oraz współpracę ze zleceniami OCO w celu zarządzania ryzykiem. W przypadku handlu przełomowego należy czekać na potwierdzenie zamknięcia linii K na wykresie 4-godzinnym, aby uniknąć wystąpienia pułapek fałszywego przełomu.

Przypomnienie dla profesjonalistów: w ekstremalnych warunkach rynkowych należy zachować dyscyplinę, ściśle przestrzegać zasad handlu zgodnego z trendami i koncentrować się na zmianach pozycji w kontraktach terminowych na złoto na giełdzie COMEX. Jeżeli krótkoterminowe pozycje zabezpieczające wzrosną, może to wskazywać na ryzyko związane z koniecznością dostosowania się do krótkoterminowych warunków. Dodatkowo zaleca się utrzymywanie 30% rezerwy gotówkowej na wypadek nieoczekiwanych wahań.

Analiza XAUUSD , GC1! 14–19 kwietnia 2025**Źródło**: dane sentymentu + struktura rynku na podstawie trendów (TradingView + COT + VOLUME PROFILE + FVG)

---

### 🔹 1. **Struktura rynku i kontekst techniczny (HTF & LTF)**

#### ✅ **Trend**:

- Wyraźny **trend wzrostowy** – potwierdzony przez strukturę wyższych szczytów i dołków (D1 + H1)

- Cena oscyluje w okolicach ATH ($3,245) – struktura paraboliczna, ale bez oznak dystrybucji

#### 📊 **FVG – Fair Value Gaps (luk likwidacyjnych)**:

- Widoczne **niewypełnione FVG na H1 i D1** – od $3,220 aż do $3,097

- FVG w rejonie:

- **$3,222 – $3,176** – kluczowy cluster demand zone na ewentualną korektę

- **$3,097** – ostatni głęboki FVG i początek silnego impulsu

#### 📈 **Volume Profile – kontrakty COMEX GC1!**:

- **Największy wolumen (NDOG)**: $3,161 – równowaga, akumulacja

- Obecna cena ($3,245) znajduje się **wysoko ponad VPOC i NDOG**, co sygnalizuje oderwanie od wartości – ryzyko retracementu

---

### 🔹 2. **Momentum i oscylatory**

- **Stochastic RSI (D1 i H1)**:

- H1: sygnał dywergencji + przecięcie linii K/D w górnej strefie → **ostrzeżenie przed short-term korektą**

- D1: wykupiony – ale bez wyraźnego sygnału odwrócenia

---

### 🔹 3. **Pozycjonowanie (COT Index)**

- **Gold COT Index: 432,898 → spadek o 70k kontraktów**

- To **niepokojący sygnał osłabienia zaangażowania instytucji** w dalsze wzrosty 📉

- Rynek może potrzebować „oddechu” → potencjalna korekta lub akumulacja boczna

---

### 🔹 4. **Scenariusze na tydzień 14–19 kwietnia 2025**

#### 🟢 **Scenariusz bazowy – pullback + kontynuacja trendu (60%)**

- Spodziewam się lokalnej korekty technicznej do strefy **$3,220 – $3,176** (klaster FVG + 50% impulsu)

- Jeśli zostanie obroniona, możliwy kolejny impuls wzrostowy do:

- **Target 1**: $3,280

- **Target 2**: $3,300

- **Potencjalny overshoot**: $3,350+

🧩 Warunki potwierdzające:

- Brak przełamania $3,176 (początek luki FVG z 10.04)

- Popyt wolumenowy na niższych interwałach (reakcja na NDOG)

---

#### 🔻 **Scenariusz korekcyjny – głębszy zjazd do FVG/Value (40%)**

- Przełamanie $3,176 otwiera drogę do **$3,097 – $3,061**

- Scenariusz możliwy przy:

- Mocnym umocnieniu USD (np. po wypowiedziach Fed)

- Korekcie na SP500/NASDAQ (risk-off w szerokim rynku)

- Braku kontynuacji zakupów przez instytucje

📉 Targety spadkowe:

- $3,097 – FVG + zgrupowanie wolumenu

- $3,061 – 21 SMA D1

- $3,000 – psychologiczny próg, ale mało prawdopodobny w tym tygodniu

---

### 🎯 **Podsumowanie i plan działania**

- ✅ Trend wzrostowy trwa, ale **rynek jest wykupiony**, a **wolumen oraz COT sugerują potencjał do korekty**

- 🔍 Obserwuję reakcję ceny na **$3,222 – $3,176** – jeśli pojawi się popyt (impulsy H1), szukam LONG

- ⚠️ Break $3,176 → oczekuję głębszej korekty do $3,097 lub niżej

📌 **Kluczowy poziom obrony byków**: $3,176

📌 **Poziom alarmowy dla byków (przejęcie niedźwiedzi)**: $3,097

Analiza NASDAQ 100 (MNQ1!) na tydzień 14–19 kwietnia 2025## 📌 1. Struktura techniczna i wolumenowa

### 🔹 Interwał 1H – struktura intraday:

- Od 9 kwietnia obserwuję silny impuls wzrostowy, który wyprowadził cenę z rejonów ~17 400 do ~18 850.

- Rynek obecnie znajduje się **w strefie FVG oraz VPOC z 3–4 kwietnia**, gdzie następuje wyraźna **reakcja podaży** – zaznacza się rotacja przy 18 855,50.

- Piątkowa sesja zakończyła się pod tą strefą, co pokazuje **brak domknięcia pełnej luki wolumenowej**, a tym samym potencjalny początek **procesu dystrybucji**.

### 🔹 Interwał 1D – struktura swingowa:

- Obserwuję byczą strukturę odbudowywaną od dołka z 9 kwietnia – **wzrosty wchodzą obecnie w obszar FVG z marca (19 000–20 400)**.

- Świece z 11 i 12 kwietnia tworzą **long upper wick** – klasyczny sygnał walki podaży i popytu w strefie oporu.

- Mimo dynamicznego odbicia, cena **pozostaje pod FVG Daily oraz SMA200**, co oznacza, że trend wzrostowy ma charakter **reakcyjny, nie strukturalny**.

### 🔹 Profil wolumenowy (1H):

- 🔵 18 400–18 600: baza akumulacyjna z 8–11 kwietnia.

- 🔴 18 800–18 900: główny obszar rotacji (punkt kontroli vol – VPOC).

- 🟠 17 400–17 600: luka wolumenowa (NDQG-L 8-4) – w przypadku zejścia, będzie to mój główny target dla shorta.

---

## 🧠 2. Mój bias tygodniowy

| Zakres czasowy | Bias | Warunki |

|----------------|---------------------------|----------------------------------------------------------------|

| M15/H1 | Neutralno-bullish | Dopóki utrzymana baza 18 600–18 700 |

| H4/D1 | Neutralny | Walka o wyjście z FVG, brak przewagi jednej strony |

| Weekly | Ostrożnie bullish | Odbicie po panic sell-off, ale pod oporami strukturalnymi |

---

## 📈 3. Scenariusze rozegrania na tydzień 14–19 kwietnia 2025

Jeszcze nie wiem. poczekam co rynek pokaże.

---

## 🔍 4. Kluczowe strefy decyzyjne

| Strefa | Znaczenie |

|---------------------------|---------------------------------------------------------|

| **18 855,50 (VPOC)** | Decydujący poziom tygodnia – pivot struktury |

| **18 600–18 700** | Baza akumulacyjna – jeśli obroniona, long |

| **19 400–20 000** | Obszar FVG z marca – końcowy target dla byków |

| **17 400–17 600** | Luka z 8.04 – target dla podaży, jeśli dojdzie do wybicia dołem |

---

## 🧩 5. Podsumowanie

✔️ Struktura wzrostowa zbudowana od 9 kwietnia pozostaje aktywna, ale testuje kluczową strefę oporu 18 855–19 000.

✔️ Sygnały z profilu wolumenowego i price action wskazują na możliwą rotację lub breakout – decyzja zapadnie najpóźniej w sesji poniedziałkowej NY.

✔️ Gram tylko **na potwierdzonych setupach ICT** – FVG, OB, breaker, z kontekstem wolumenowym.

✔️ **Triggerem kierunku tygodnia będzie reakcja rynku na poziom 18 855** – to będzie mój punkt odniesienia do poniedziałkowego OPEN NY.

Złote strategie w obliczu niepewności makroekonomicznejGlobalne rynki finansowe w ostatnim czasie zmagają się ze zwiększoną zmiennością, a akcje amerykańskie znalazły się pod presją i spadły po krótkim odbiciu. Nawet dobre wieści o zawieszeniu ceł na niektóre kraje nie zdołały złagodzić paniki na rynkach. Indeks dolara amerykańskiego spadł gwałtownie przez dwa dni z rzędu, osiągając poziom poniżej 100 punktów, ustanawiając nowy najniższy poziom od lipca 2023 r., co odzwierciedla obawy rynku dotyczące globalnych perspektyw gospodarczych. Na amerykańskim rynku obligacji również panował niepokój. Rentowność 30-letnich obligacji skarbowych przekroczyła 4,95%, co oznacza największy tygodniowy wzrost od 1982 r. Wynika to ze wzrostu oczekiwań rynku co do długoterminowej inflacji i zwiększonej niepewności w polityce pieniężnej.

Ceny złota, jako bezpiecznego aktywa, stale rosną, co pokazuje, że wszyscy unikają ryzykownych aktywów. Wojna celna wywarła znaczący wpływ na rynek, a wahania cen są w całości powodowane emocjami i obecną silną niechęcią do podejmowania ryzyka. Na czterogodzinnym poziomie złota fala wzrostowa jest niezwykle silna, pnie się cały czas bez żadnego cofnięcia. Teraz przekroczył szczyt z zeszłego tygodnia i ustabilizował się powyżej 3200. Jeśli chodzi o wskaźniki techniczne, złoty krzyż rośnie i nic nie wskazuje na to, że miał się zatrzymać. Myślę, że powinniśmy zwrócić uwagę na szerokość konsolidacji bocznej. Jeżeli nastąpi spadek, to również jest dla nas okazja, żeby wejść na pokład i zająć pozycję długą. Na wykresie godzinowym ceny złota wzrosły silnie i jednostronnie, przełamując pod koniec ubiegłego tygodnia wiele poziomów oporu w drodze na dół. Obecnie jest on o 50 punktów niższy od szczytu z poprzedniego tygodnia. Mimo że trend wzrostowy zatrzymał się na górnej granicy pasma Bollingera, spadek oczekiwany przez inwestorów grających na spadek może być nieco nierealistyczny.

W artykule nie ma zbyt wielu wymyślnych słów i pocieszeń. Zawsze taka byłam. Wierzę, że czytelnikowi brakuje nie słów otuchy, lecz solidnej analizy i mocnych teorii. Jeśli nie jesteś świadomy aktualnej sytuacji na rynku lub przeżywasz trudności, możesz skontaktować się ze mną w celu uzyskania wskazówek strategicznych. Na koniec życzę Wam wszystkim udanego handlu.

Gold 4.13 AnalysisW piątek cena złota otworzyła się na poziomie około 3175, szybko wzrosła do 3191, a następnie spadła do 3183. Następnie cena ponownie eksplodowała, przebijając 3200 i kontynuując wzrost do 3219, a ostatecznie utrzymując się w przedziale 3220-3200. Zbliżając się do europejskiej sesji handlowej, złoto na krótko spadło do 3187, ale szybko się ustabilizowało i ponownie przebiło 3200, osiągając szczyt na poziomie 3237. Po sesji europejskiej złoto spadło z poziomu około 3237 do 3210, ale byki kontynuowały odrabianie strat i osiągnęły nowy szczyt na poziomie 3245 podczas sesji amerykańskiej, po czym spadły do poziomu 3219 i ostatecznie zamknęły się na poziomie około 3237.

Prognozy na przyszły tydzień:

Mimo że piątkowa sesja przebiegała stosunkowo spokojnie, można się spodziewać dużych wahań w poniedziałek, zwłaszcza niższego otwarcia. Po informacji o złagodzeniu przez Stany Zjednoczone ceł, niechęć do ryzyka zmalała, a złoto może rozpocząć sesję na niższym poziomie, jednak niższy poziom otwarcia nie musi oznaczać spadku. Według opinii Chen Fenga, ceny złota prawdopodobnie będą utrzymywać się w przedziale 3250–3260. Jeśli cena złota wzrośnie do poziomu 3250–3280, możesz rozważyć zajęcie pozycji krótkich. Nawet jeśli w poniedziałek cena złota spadnie poniżej 3200, co wywoła wyprzedaż na rynku, nadal zalecam złożenie odwrotnego zlecenia długiego powyżej 3200.

Ogólnie rzecz biorąc, trendy na rynku złota są stosunkowo złożone, dlatego działania muszą być elastyczne i nie należy bezkrytycznie podążać za trendami.

4.13 Gold market trend forecast for next weekW ostatnim czasie napięcia w handlu światowym nadal rosną, awersja do ryzyka na rynku złota znacznie wzrosła, a trend cen złota okazał się niezwykle silny. W ciągu zaledwie trzech dni handlowych cena złota przebiła się przez kolejne bariery liczbowe, osiągając kiedyś rekordową wartość 3244 dolarów. Co jeszcze bardziej niezwykłe, na wykresie tygodniowym utworzyła się duża dodatnia linia z przyspieszonym wzrostem, a tygodniowy wzrost niemal pochłonął zakres wahań z poprzednich trzech tygodni, odzwierciedlając silną dynamikę wzrostową obecnego rynku.

Globalne środowisko gospodarcze i czynniki wpływające na wzrost cen złota

Na tę falę hossy na rynku złota wpływa wiele czynników. Po pierwsze, zachwianie hegemonii dolara amerykańskiego i słabość dolara amerykańskiego zapewniły wsparcie dla złota; po drugie, nasilenie ryzyka geopolitycznego, zwłaszcza obawy dotyczące wojen handlowych i konfliktów regionalnych, doprowadziły do wzrostu popytu rynkowego na aktywa bezpieczne. Ponownie, niechęć do podejmowania ryzyka w globalnych przepływach kapitału jest również ważnym czynnikiem wpływającym na wzrost cen złota.

Analiza techniczna

Z technicznego punktu widzenia ceny złota przebiły kilka kluczowych poziomów oporu, co otwiera przestrzeń do wzrostu. Obecnie cena złota znalazła wsparcie w przedziale 3190-3185 dolarów i oczekuje się, że w krótkim terminie będzie nadal rosła. Najwyższy poziom oporu znajduje się obecnie w przedziale 3245-3250 USD. Jeżeli uda się przebić ten obszar, cena złota prawdopodobnie wzrośnie dalej w kierunku około 3270 dolarów. Niższy poziom wsparcia znajduje się w przedziale 3190-3185 USD. Jeśli cena powróci do tego poziomu, możesz rozważyć zajęcie pozycji długiej.

Strategia operacyjna

Strategia wycofania długoterminowego:

Zaleca się otwieranie długich pozycji, gdy cena złota powróci do przedziału 3190-3185 USD, ze stop lossem ustawionym na poziomie 3177 USD i ceną docelową ustaloną na poziomie 3220-3245 USD. Jeśli cena złota przebije poziom 3245 USD, cel może zostać podniesiony do 3270 USD.

Strategia krótkiej sprzedaży odbicia:

Jeśli cena złota odbije się do przedziału 3244-3250 USD, możesz rozważyć sprzedaż krótką ze stop lossem ustawionym na 3257 USD i ceną docelową 3220-3205 USD.

Ostrzeżenie o ryzyku

Choć ceny złota wykazują obecnie silną tendencję wzrostową, inwestorzy nadal muszą zwracać uwagę na zmiany w światowej sytuacji handlowej, zwłaszcza na dynamiczne dostosowywanie polityki taryfowej. Jeśli spór handlowy ulegnie złagodzeniu lub inne niepewności ulegną zmianie, ceny złota mogą ulec krótkoterminowym korektom, dlatego należy uważnie śledzić zmiany w wiadomościach rynkowych i sygnałach technicznych, a także zachować ostrożność.

Streszczać

Obecna tendencja wzrostowa na rynku złota jest silna i w nadchodzących tygodniach nadal istnieje pewien potencjał wzrostowy. Ponieważ jednak rynek zwraca uwagę na stagnację polityki taryfowej, inwestorzy powinni zachować elastyczne strategie operacyjne, składać zlecenia długoterminowe w okresach spadków, dokonywać sprzedaży krótkoterminowej w odpowiednich momentach odbicia oraz w rozsądny sposób kontrolować ryzyko.

Votum - szybsza i wyższa dywidenda jako zachęta dla inwestorówO spółce Votum pisałem już kilka razy dlatego dzisiaj skupię się tylko na krótkim podsumowaniu ostatnich wydarzeń oraz samej analizie technicznej.

Spółka niedawno opublikowała wyniki za 2024 rok i choć wynik netto okazał się gorszy od tego z 2023 roku to jednak nadal spółka jest w stanie generować wysokie zyski, a te za 2024 wyniosły 9,4zł zysku netto za akcje. Istotne jest to, że spółka miała wyższe przychody o 5% więc jest tu w stanie generować wzrost.

Inwestorzy trochę zapomnieli o spółce mając na uwadze, że temat kredytów frankowych mógł się wyczerpać jednak sama spółka znalazła nowy temat tzw. SKD czyli Sankcje Kredytu Darmowego i powoli odnosi pierwsze sukcesy w tym temacie.

Niedawno Zarząd poinformował też, że zostanie wypłacona dywidenda na poziomie 3,74zł za 2024 rok. Przy czym uwzględniono już wypłaconą zaliczkę w listopadzie w kwocie 0,41zł czyli do wypłaty zostanie 3,33zł. A żeby było jeszcze ciekawiej to w kolejnych latach dywidenda będzie miał wynosić 5zł co przy dzisiejszej wycenie jest bardzo atrakcyjne, jednocześnie pokazuje to, że Zarząd jest przekonany co do dalszego rozwoju spółki. Zarząd odniósł się też do uwag akcjonariuszy i postanowił wypłacać dywidendy w szybszym terminie niż do tej pory. Wcześniej trwało to 3 miesiące od odcięcia dywidendy do jej wypłaty co nie podobało się akcjonariuszom. Teraz jest to 7 dni i należy to docenić.

Kurs akcji tej spółki zaliczył swoje ATH na poziomie 59zł w styczniu 2023 roku i od tamtej pory powoli ale konsekwentnie poruszał się w dół. Osiągając minimum na poziomie 25zł w sierpniu 2024 roku.

Od tamtej pory jednak kurs wyraźnie próbuje wrócić w górę próbując nawet przetestować poziom 40zł w lutym 2025 jednak bez efektu. Kurs ponownie wrócił w okolice 30zł

Wykres 1. Interwał dzienny

Całkiem możliwe jednak, że kurs ponownie ruszy w kierunku 40zł i będzie próba zamknięcia luki spadkowej z maja 2024 na poziomie 43,5zł to co prawda po drodze będzie odcięcie dywidendy jednak przed odcięciem dywidendy będą wyniki za 1Q25 co może dać dodatkowego paliwa w przypadku pozytywnych informacji.

W mojej ocenie to w krótkim okresie czasu można założyć ruch w kierunku zamknięcia luki, ale w przypadku dobrych wyników lub też powtarzalnych wyników za 2025 rok to można się spodziewać ruchu w kierunki ATH.

Wykres 2. Interwał dzienny

Negatywnym sygnałem dla scenariusza wzrostowego będzie jednak powrót w okolice 35zł (nawet pod odcięciu dywidendy) ponieważ to będzie oznaczało konsolidację w zakresie 31-40zł.

Dodając do wykresu średnie EMA to kurs jest powyżej EMA200 (35zł) i EMA144 (34,4zł) co daje w tym miejscu mocne wsparcie dla dalszych wzrostów.

Wskaźnikowo również wygląda to pozytywnie, zwłaszcza, że na MACD mamy sygnał kupna, a RSI i RSX wyraźnie podąża w górę.

Wykres 3. Interwał dzienny

Wsparcie: 34,4/31,3/29zł

Opór: 37,7/40,5/43,5zł

Złoto - stan na 11.04.2025Złoto to bezpieczny port na niebezpiecznym morzu inwestycji.

W latach 2020-2024 był to mocno niedoceniony metal, który poruszał się w zakresie 1600-2050$.

Wykres 1. Interwał dzienny

Dopiero na początku 2024 roku złoto zaczęło nieśmiało wychodzi ponad konsolidację 2050$ i w marcu 2024 rozpoczął się mocny trend wzrostowy w kierunku 3000 i obecnie 3250$ za uncję.

Pod koniec października 2024 cena złota osiągnęła poziom blisko 2800$ i doszło tutaj do mocniejszej przeceny w kierunku 2570$. Jednak kiedy inwestorzy zrozumieli, że rynek może stać się niestabilny na skutek działań nowego prezydenta USA to już na początku stycznia został wybity opór na historycznym ATH i obecnie mamy kontynuację trendu wzrostowego.

Nakładając na wykres rozszerzenie Fibonacciego bazujące na trendzie widać, że cena złota osiągnęła jeden z oporów na 3244$ jednak to nie wyklucza dalszego ruchu w górę w kierunku nawet 3560$

Wykres 2. Interwał dzienny

Jeśli spojrzeć na oscylatory to widać, że przeszły one chwilowe wychłodzenie i jest szansa na kontynuację ruchu w górę, zwłaszcza, że na MACD mamy sygnał kupna.

Wykres 3. Interwał dzienny

W krótkim horyzoncie czasu jest jednak szansa na małą korektę ceny do 3110$ lub nawet 3060$ jednak trend wzrostowy może zostać zachowany w dłuższym horyzoncie czasowym.

Negacją trendu wzrostowego będzie przebicie 2950$ wtedy można by uznać, że cena złota wróci w okolice nawet 2500$

Wsparcie: 3110/3060/2950$

Opór: 3250/3475/3560$

Warto jednak zaznaczyć jedno, że obecnie inwestowanie w ten metal może się okazać kupowaniem na górce, zwłaszcza gdy na świecie zrobi się spokojniej w gospodarce i geopolityce. Dlatego zawsze warto zachować ostrożność.

Rynek finansowy się zmienia, zaplanuj przyszły tydzień!Cena złota w piątek podczas sesji giełdowej w USA oscylowała wokół 10 dolarów. Nie kontynuował wzrostu na górnej stronie i nie przebił się na dolnej stronie. Sądząc po wynikach zamknięcia, złoto może nadal osiągać nowe maksima w przyszłym tygodniu, ale nie można wykluczyć, że cena złota spadnie, aby nabrać siły, zanim gwałtownie wzrośnie po otwarciu sesji w poniedziałek. Krótko mówiąc, byki na rynku złota nadal są w bardzo silnej kondycji! Ogólną tendencją wśród ostrożnych inwestorów jest nadal zajmowanie pozycji długich w przypadku korekt. W tym tygodniu na rynku zdarzały się wzloty i upadki, ale tygodniowa linia zamknęła się na ogół na plusie. W tym tygodniu został również przełamany historyczny szczyt cen złota. W tym tygodniu miała miejsce również wojna celna. Złoto przeszło w tym tygodniu przez zbyt wiele, ale rynek złota także zachęcił byki do kontynuowania sprintu. Jeśli Twoja obecna działalność związana ze złotem nie jest idealna, mam nadzieję, że pomogę wszystkim traderom uniknąć zboczeń z kursu inwestycyjnego. Zapraszam do kontaktu!

Na podstawie 4-godzinnej analizy, w przypadku złota w przyszłym tygodniu skupimy się na krótkoterminowym wsparciu na poziomie 3200-06 poniżej, ważnym wsparciu na poziomie 3188-90 poniżej i krótkoterminowym stłumieniu na poziomie 3245-50 powyżej. Pod względem operacyjnym będziemy nadal utrzymywać długie pozycje w przypadku korekt i nie będziemy się wahać. Jeśli chodzi o pozycję środkową, będziemy więcej obserwować i mniej działać, będziemy ostrożnie śledzić zlecenia i cierpliwie czekać, aż kluczowe momenty pojawią się na rynku. Będę Państwu przypominał o konkretnych strategiach operacyjnych w trakcie sesji handlowej, proszę więc o zwracanie na to uwagi na czas.

Strategia operacyjna złota:

Jeśli cena złota spadnie do poziomu 3200-3206, ale nie zostanie przebita, możesz zająć długie pozycje. Jeśli spadnie do poziomu 3188-3190, możesz kontynuować kupowanie kolejnych pozycji. Cel wynosi 3248-3250. Trzymaj dalej, jeśli przebije się!

LONG NQ100 11 kwietnia 13:36 NY-USA### 🔹 1. **Reakcja – FVG na TF 15m**

- **Potwierdzenie**: Brak kontynuacji spadku – luka pozostała niewypełniona, co wskazuje na dominację popytu.

---

### 🔹 2. **Wybicie z kanału spadkowego**

- **Struktura**: Kanał z niższych szczytów przełamany górą.

- **Momentum**: Świeca wybiciowa z dużym spreadem, wzrost wolumenu – oznaka zmiany sentymentu.

---

### 🔹 3. **Reakcja – FVG na TF 2m**

- **Lokalizacja**: Wejście po reakcji ceny na lokalne FVG w miejscu wybicia.

---

### 🔹 4. **Change of Character (ChoCH)**

- **Struktura**: Wyraźna zmiana struktury z Lower High → Higher High na 2m.

- **Interpretacja**: Sygnał zakończenia korekty i rozpoczęcia fazy ekspansji w górę.

---

### 🔹 5. **Utworzony Breakaway GAP**

- **Technika**: Luka popytowa przy wybiciu z konsolidacji.

- **Znaczenie**: Obszar bez oporu – brak podaży wskazuje na presję zakupową.

---

### 🎯 **Target: POI High / BSL**

- **Cel główny**: Likwidacja buy-side liquidity – poziom ostatniego widocznego High.

- **Scenariusz realizacji**: Cena ma przestrzeń do dynamicznego ruchu, brak oporu do POI.

---

✅ **Podsumowanie**:

Wszystkie elementy zgodne z kontekstem impulsu wzrostowego (reakcje FVG, Breakaway GAP, ChoCH, wybicie kanału). Wejście precyzyjne na potwierdzeniu strukturalnym. Cel technicznie uzasadniony – likwidacja BSL.

📝 **Notatka końcowa:**

Chociaż setup został zagrany zgodnie z kontekstem i narzędziami price action (reakcja FVG, ChoCH, Breakaway GAP), warto pamiętać, że rynek nie zawsze reaguje idealnie. Czasem wychodzi lepiej, czasem gorzej – to element niepewności, który wpisany jest w trading.

Obecnie zmieniam podejście do handlu – **rezygnuję z wejść w piątki**, chyba że na rynku pojawią się **wyraźne wiadomości makro**, kiedy pojawia się realna płynność i kierunkowe zachowanie dużych graczy.

🔁 Celem tej zmiany jest większa selektywność i jakość.

Analiza wiadomości.Goud Tegniese Analise:

Die grafiekweerstand van vier uur is 3250, en die ondersteuning hieronder is 3178

Die weerstand op die een-uur grafiek is 3235 en die ondersteuning hieronder is 3195.

Gister se VPI was laer as wat verwag is en goud het deur 3200 gebreek. Vandag se NY-mark PPI-data lei steeds die markrigting. As die data-resultaat laer is as wat verwag is (na verwagting 3,3%), kan dit die verwagting van rentekoersverlagings versterk en die goudprys druk om voort te gaan om nuwe hoogtepunte te breek. Na die deurbraak sal die volgende fase 3250 ~ 3280 wees; as dit verwagtinge oortref, kan dit die goudprys tot 3175-3150 onderdruk

As dit ná die nuus op $3235 hou, is die volgende stygteiken 3250-3280

As die 1-uur grafiek kandelaar entiteit onder $3,180 daal nadat die nuus vrygestel is, kan dit die ondersteuning van 3,160-3,150 afwaarts toets

Vir meer daaglikse ontleding, sien asseblief die opdatering →

Analiza (GC1!) (XAUUSD) na dzień 11.04.2025, godz. 05:27 NY-USA## 🧭 1. Obserwacje z aktualnego trendu (15M + 1H)

### 🔹 Interwał 15M – trend intraday:

- Cena kontynuuje **czysty impuls wzrostowy** bez większych korekt od poziomu ~3 060.

- Kolejne FVG są domykane lub testowane w sposób wzorowy – struktura **bardzo techniczna**.

- Obecnie cena **zatrzymała się przy 3 245** po wcześniejszym naruszeniu 3 248 (ATH na tym instrumencie).

- Widoczny jest **niedomknięty FVG** w przedziale 3 235–3 238 → to może być pierwszy cel korekty.

### 🔹 Interwał 1H – struktura swing:

- Mamy **czystą sekwencję higher highs & higher lows**.

- Duża luka FVG w przedziale **3 200–3 185** oraz widoczna koncentracja wolumenu w rejonie **3 158–3 165 (POC + FVG)**.

- Oscylatory na H1 w strefie wykupienia – wskazują na możliwą pauzę lub rotację, ale nie dają jeszcze sygnału odwrócenia.

---

## 📊 2. Analiza Volume Profile i płynności

---

## 📌 3. Czy spodziewam się korekty?

✅ TAK – **ale w formie technicznego pullbacku**, nie odwrócenia trendu.

Momentum ulega wyhamowaniu, a cena znajduje się w nasyconej strefie wolumenowej bez wyraźnej kontynuacji.

---

## 🧠 4. Mój plan na rozegranie

---

### 🔻 **Scenariusz SHORT – korekta po osiągnięciu ATH**

#### 🔹 Warunek:

- Brak przebicia 3 248, świeca rejection M15 lub M5 z wyraźnym knotem górnym.

- Świeca engulfing lub OB w strefie 3 245–3 248.

#### 🔹 Entry trigger ICT:

- ✅ **Order Block (bearish OB)** na M15 z knotem testującym 3 248.

- ✅ **FVG bearish test** w okolicach 3 240–3 245.

#### 🔹 Plan:

- Entry: 3 243–3 245

- SL: xxxxx

- TP1: 3 235

- TP2: 3 218

- TP3: 3 200 (pełna luka H1)

---

### 🔷 **Scenariusz LONG – wejście po korekcie**

#### 🔹 Warunek:

- Cena schodzi do 3 218–3 200 z reakcją popytową (pin bar, HL na M15).

- Volumetryczna reakcja w VPOC (3 158–3 165) → must watch.

#### 🔹 Entry trigger ICT:

- ✅ **Breaker block** lub **OB long-side** na 15M.

- ✅ **FVG test z odrzuceniem** od poziomu 3 200 lub 3 185.

#### 🔹 Plan:

- Entry: 3 205

- SL: xxxx

- TP1: 3 235

- TP2: 3 245

- TP3: 3 260+

---

## ✅ Wniosek końcowy:

✔️ **Rynek jest skrajnie silny, ale technicznie wykupiony.**

✔️ Korekta w okolice 3 235–3 200 byłaby zdrowym ruchem i szansą na dalsze longi.

✔️ Na obecnym ATH (3 248) nie kupuję — **czekam na potwierdzenie rejection lub korekty**.

✔️ Volumetryka wskazuje, że popyt realnie broni się w okolicach 3 158–3 165 — to moja kluczowa strefa odbudowy trendu w razie głębszej korekty.

NASDAQ (NQ100) na Open sesji NY – 11.04.2025, 09:30 NY-USA## 🕒 1. Mój aktualny bias na Open

- Rynek konsoliduje się w zakresie **18 400–18 480**, dokładnie w środku luki FVG z 9.04.

- Widzę lekką presję podaży, ale bez agresywnego wybicia w dół.

- Obie strony rynku (long i short) mają argumenty – dlatego podejście na Open musi być **reakcyjne** i zależne od kierunku wybicia ze strefy 18 400–18 480.

---

## 📍 2. Scenariusze na otwarcie rynku (reakcyjne na pierwsze 15–30 minut)

---

### 🔷 **Scenariusz A – LONG NA OPEN**

#### 🔹 Warunek:

- Open powyżej **18 450** i brak cofnięcia pod 18 420.

- Pierwsze 15M świecy pokazuje wyższy dołek i popytowy impet.

#### 🔹 Plan wejścia:

- Wejście na pullback do 18 440–18 450 z potwierdzeniem.

- SL: poniżej 18 400.

#### 🔹 Targety:

- 🎯 18 600 – luka z 10 kwietnia.

- 🎯 18 650 – HH z 10.04.

- 🎯 18 850 – górna krawędź FVG (pełne domknięcie).

---

### 🔻 **Scenariusz B – SHORT NA OPEN**

#### 🔹 Warunek:

- Open poniżej **18 420** i test od dołu tej strefy.

- Pierwsze świeczki pokazują wyraźny brak kupujących.

#### 🔹 Plan wejścia:

- Retest strefy 18 420–18 440 od dołu z rejection candle (M5/M15).

- SL: powyżej 18 480.

#### 🔹 Targety:

- 🎯 18 300 – luka wsparcia z sesji 10.04.

- 🎯 18 180 – luka z 8–9 kwietnia.

- 🎯 18 050 – dolne ograniczenie FVG.

---

## 📌 3. Dodatkowe uwagi na otwarcie

- 🕒 W pierwszych 5–15 minutach NY lubię obserwować reakcję na poziomy

- Jeśli zobaczę gwałtowną manipulację (np. szybkie wybicie i szybki powrót), gram **w przeciwnym kierunku** (fade the fake move).

- VIX i dane makro dziś neutralne, więc większy wpływ ma **czysta technika + płynność**.

---

## ✅ Wniosek:

✔️ Na otwarcie sesji NY czekam na **reakcję rynku w przedziale 18 400–18 480**.

✔️ Nie wybieram kierunku z góry – **gram reakcję na wybicie lub odrzucenie tej strefy**.

✔️ Jeśli rynek się wystrzeli – gram kontynuację. Jeśli zawróci – gram kontrofazę.

✔️ Strefy decyzyjne też nie są sztywne teraz 18 400–18 480 → mid-FVG z 9.04 + NY Midnight Open + 50% strefy rotacyjnej H4 ale może się zmienić.

✅ Wchodzę tylko na potwierdzony trigger. Nie zgaduję – jeśli FVG lub OB nie zostanie zareagowany zgodnie z ICT, odpuszczam trade.

WIG_Budownictwo analiza techniczna.Cześć,

Dzisiaj wrzucimy na tapetę WIG_BUDOWNICTWO. Po dynamicznych wzrostach, które trwały od listopada 2022 roku do połowy 2024 roku, osiągnął swój szczyt w okolicach 9510 pkt. Po osiągnięciu tych poziomów rozpoczęła się intensywna faza korekcyjna, której zakończenie przypadło na grudzień 2024 roku.

Wykres D1 (korekta na indeksie):

Indeks opisywałem pod koniec listopada przy okazji analizy BDX. Wtedy też wyznaczyłem czerwoną strefę wsparcia dla indeksu.

Nakładając zniesienie Fibonacciego WIG-BUDOWNICTWO aktualnie walczy z poziomem oporu wynikającym ze zniesienia Fibonacciego 0,382 w rejonie 7974 pkt, którego przebicie z impetem mogłoby potwierdzić dalszy impuls wzrostowy, gdzie celem byłby powrót w okolicę zielonej strefy oporu czyli ostatniego lokalnego szczytu.

Z punktu widzenia wsparć kluczowa strefa obrony znajduje się w rejonie 7053 pkt, która była już testowana i zadziałała jako silna bariera popytowa. Jej utrzymanie jest istotne, by nie dopuścić do kolejnego testu niższych poziomów w okolicy 6397 pkt (zniesienie 0,786), które są ostatnią linią obrony przed głębszymi spadkami.

Wykres D1 (zniesienie Fibonacciego):

W krótkim terminie patrząc na ostatnie ruchy, dobrze jeżelibyśmy utrzymali tygodniową święcę powyżej 7860 punktów, natomiast pierwszym mocniejszym oporem będzie poziom 8055 pkt.

Wykres D1 (krótkoterminowe zniesienie Fibonacciego):

Wyraźnym oporem pozostaje strefa między 8540, a 8630 pkt kolejnym mocniejszym będzie szczyt w rejonie 9489 pkt, gdzie poprzednio pojawiła się znacząca podaż. Pokonanie tych poziomów będzie silnym sygnałem długoterminowego optymizmu i może otworzyć drogę do kolejnych rekordów.

Wykres D1 (strefa oporu):

Oscylatory techniczne na wykresie dziennym wskazują na potencjał krótkoterminowego odbicia – RSI dynamicznie zawrócił z poziomów wyprzedania, a MACD daje pierwsze sygnały wygasania siły niedźwiedzi i potencjalne formowanie się impulsu wzrostowego.

Podsumowując w krótkim terminie kluczowe dla dalszych wzrostów będzie pokonanie i utrzymanie powyżej poziomu 7975 pkt. Jeśli byki tego dokonają, następnym celem stanie się istotny opór 8540 pkt. Zanegowanie tego scenariusza i spadek poniżej wsparcia na 7053 pkt może doprowadzić indeks do kolejnego testu okolic 6391 pkt, co z kolei oznaczałoby większą słabość rynku.

W ujęciu średnioterminowym, trwałe wyjście ponad 8574 pkt będzie sygnałem na kontynuację wzrostów w stronę historycznych szczytów w okolicach 9489 pkt. Tylko zdecydowane przekroczenie tych poziomów może otworzyć przestrzeń dla dalszych zwyżek i poprawy długoterminowego sentymentu dla sektora budowlanego. W innym przypadku rysujemy coraz niższe szczyty.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

SHORT NQ100 10 kwietnia 11:10 NY-USA - koniec :(SHORT NQ100 10 kwietnia 11:10 NY-USA

---

### 🔹 1. **Zebranie płynności nad BSL (Buy Side Liquidity)**

### 🔹 2. **Ruch wahadłowy trendu (ICT Swing Structure Shift)**

### 🔹 3. **Reakcja w negatywnej FVG (-FVG)**

### 🔹 4. **Order Block - potwierdzenie**

---

### 🎯 **Target: Re-balansowanie ceny – luka +FVG (Fair Value Gap w dół)**